A股集成電路測(cè)試板塊前三季度業(yè)績(jī)圖譜:誰(shuí)在高質(zhì)量增長(zhǎng)?

關(guān)鍵詞: 集成電路測(cè)試 A股上市公司業(yè)績(jī) 大港股份 利揚(yáng)芯片 偉測(cè)科技

受益于全球終端消費(fèi)市場(chǎng)回暖、AI技術(shù)驅(qū)動(dòng)新應(yīng)用場(chǎng)景滲透率提升,2025年前三季度我國(guó)集成電路行業(yè)景氣度顯著回升。工信部數(shù)據(jù)顯示,前三季度我國(guó)集成電路產(chǎn)量達(dá)3819億塊,同比增長(zhǎng)8.6%。在此背景下,A股集成電路測(cè)試板塊上市公司業(yè)績(jī)表現(xiàn)亮眼,呈現(xiàn)“營(yíng)收穩(wěn)步增長(zhǎng)、利潤(rùn)大幅提升”的良好態(tài)勢(shì)。

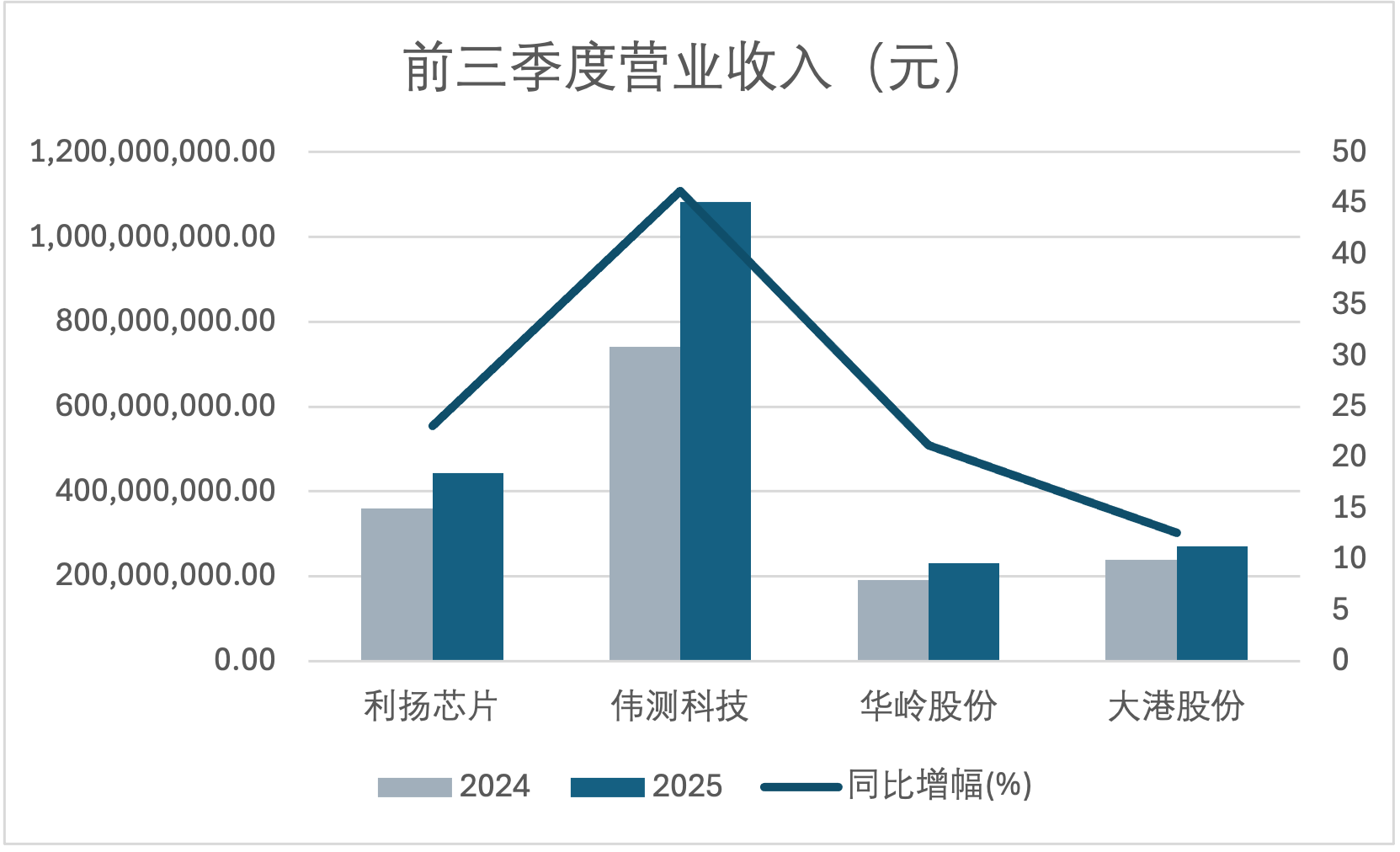

從整體業(yè)績(jī)來(lái)看,A股四家主要集成電路測(cè)試上市公司(偉測(cè)科技、利揚(yáng)芯片、大港股份、華嶺股份)2025年前三季度合計(jì)實(shí)現(xiàn)營(yíng)業(yè)收入20.27億元,較2024年同期的15.30億元同比增長(zhǎng)32.48%;合計(jì)實(shí)現(xiàn)凈利潤(rùn)2.38億元,較2024年同期的0.75億元同比大幅增長(zhǎng)215.65%。這一業(yè)績(jī)表現(xiàn)既得益于國(guó)內(nèi)電子產(chǎn)品制造需求旺盛、5G、AI與新能源汽車(chē)等新興產(chǎn)業(yè)對(duì)芯片測(cè)試需求的拉動(dòng),也離不開(kāi)國(guó)產(chǎn)芯片替代進(jìn)程的加速推進(jìn),多重利好因素疊加,推動(dòng)行業(yè)進(jìn)入高景氣發(fā)展周期。

營(yíng)收規(guī)模方面,四家公司呈現(xiàn)“頭部引領(lǐng)、梯隊(duì)分明”的格局。偉測(cè)科技作為行業(yè)龍頭,2025年前三季度實(shí)現(xiàn)營(yíng)業(yè)收入10.83億元,不僅規(guī)模超過(guò)其他三家公司之和,46.22%的同比增速也遠(yuǎn)超行業(yè)平均水平,充分體現(xiàn)出其在高端測(cè)試領(lǐng)域的技術(shù)優(yōu)勢(shì)與市場(chǎng)競(jìng)爭(zhēng)力。利揚(yáng)芯片、華嶺股份、大港股份分別實(shí)現(xiàn)營(yíng)業(yè)收入4.43億元、2.31億元、2.70億元,同比增速分別為均保持穩(wěn)健增長(zhǎng)態(tài)勢(shì)。其中利揚(yáng)芯片在營(yíng)收增速上表現(xiàn)突出,較后兩位企業(yè)形成明顯差距,顯示出其在細(xì)分領(lǐng)域的拓展成效;大港股份增速相對(duì)較慢,更多體現(xiàn)出穩(wěn)健經(jīng)營(yíng)的特點(diǎn)。

從營(yíng)收結(jié)構(gòu)來(lái)看,行業(yè)集中度進(jìn)一步提升,偉測(cè)科技的龍頭地位持續(xù)鞏固,這與行業(yè)“頭部企業(yè)向全流程綜合服務(wù)商邁進(jìn)、中小型企業(yè)深耕細(xì)分領(lǐng)域”的發(fā)展趨勢(shì)高度契合。隨著高端芯片測(cè)試需求的增加,具備技術(shù)優(yōu)勢(shì)與規(guī)模效應(yīng)的頭部企業(yè)將獲得更多市場(chǎng)份額,行業(yè)分化格局有望進(jìn)一步加劇。

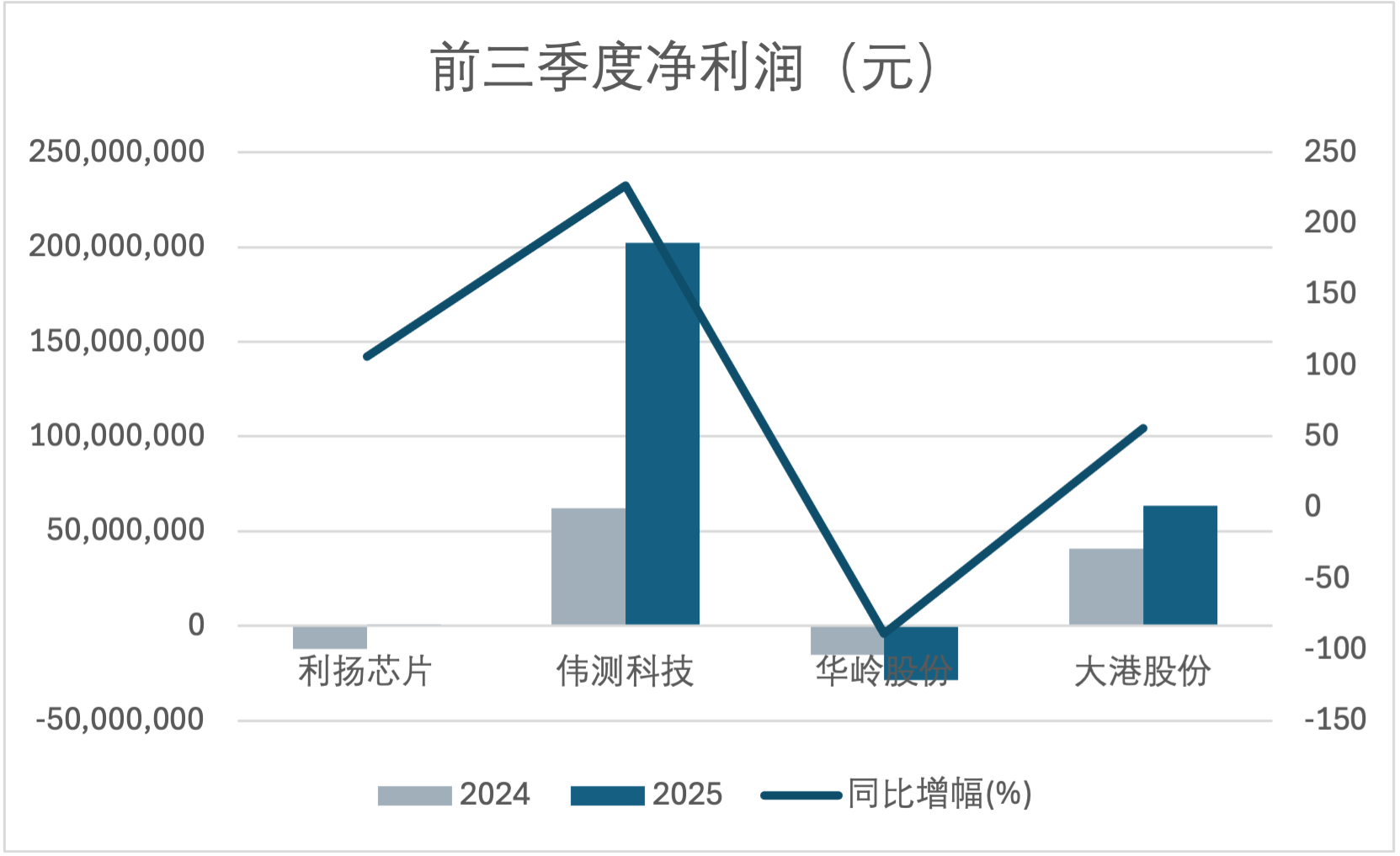

盈利能力層面,四家公司表現(xiàn)呈現(xiàn)明顯差異,但整體盈利質(zhì)量較去年同期有顯著改善。

偉測(cè)科技延續(xù)了高增長(zhǎng)態(tài)勢(shì),今年前三季度實(shí)現(xiàn)凈利潤(rùn)2.02億元,較2024年同期的0.62億元同比大幅增長(zhǎng)226.41%,無(wú)論是盈利規(guī)模還是增長(zhǎng)速度,均穩(wěn)居行業(yè)首位,成為板塊內(nèi)最具成長(zhǎng)性的企業(yè)。其高盈利能力主要受益于AI領(lǐng)域測(cè)試需求井噴、智能駕駛滲透率持續(xù)提升、消費(fèi)電子復(fù)蘇和技術(shù)升級(jí)帶來(lái)的先進(jìn)封裝測(cè)試需求提升以及國(guó)產(chǎn)替代加速帶動(dòng)本土測(cè)試需求的增加,且得益于公司前瞻性高端測(cè)試產(chǎn)能擴(kuò)張策略、加大研發(fā)投入與高效運(yùn)營(yíng),贏得了客戶認(rèn)可,公司產(chǎn)能利用率不斷提升和高端產(chǎn)品占比不斷優(yōu)化,推動(dòng)了收入和凈利潤(rùn)強(qiáng)勁、高質(zhì)量增長(zhǎng)。

其中第三季度業(yè)績(jī)尤為亮眼,單季度實(shí)現(xiàn)營(yíng)業(yè)收入4.48億元,同比增長(zhǎng)44.40%;歸屬于上市公司股東的凈利潤(rùn)1.01億元,同比增長(zhǎng)98.11%;歸屬于上市公司股東的扣除非經(jīng)常性損益的凈利潤(rùn)為9018萬(wàn)元,同比增長(zhǎng)86.20%。第三季度營(yíng)收和凈利潤(rùn)雙創(chuàng)公司單季度歷史新高,增長(zhǎng)動(dòng)力十足。第三季度為半導(dǎo)體行業(yè)傳統(tǒng)旺季,加之算力及汽車(chē)電子爆發(fā)增長(zhǎng)驅(qū)動(dòng),公司提前布局的算力及汽車(chē)電子產(chǎn)能進(jìn)入收獲期,斬獲頭部算力及智駕客戶訂單,使得公司營(yíng)收增長(zhǎng)迅猛。其中,汽車(chē)電子產(chǎn)品前三季度的營(yíng)收較去年全年接近翻倍,算力類(lèi)產(chǎn)品前三季度營(yíng)收已超過(guò)去年全年2倍。同時(shí),第三季度的產(chǎn)能利用率維持較滿狀態(tài),高端產(chǎn)品增加使得公司毛利率迅速提升,綜合毛利率由第二季度的35.99%提升至44.59%,環(huán)比提升8.6個(gè)百分點(diǎn)。

大港股份盈利表現(xiàn)穩(wěn)健,前三季度實(shí)現(xiàn)凈利潤(rùn)0.64億元,同比增長(zhǎng)55.79%,增速雖不及偉測(cè)科技,但勝在穩(wěn)定性強(qiáng),顯示出公司在傳統(tǒng)測(cè)試業(yè)務(wù)領(lǐng)域的扎實(shí)基礎(chǔ)與客戶粘性。公司集成電路產(chǎn)業(yè)的收入主要來(lái)源于從事測(cè)試業(yè)務(wù)的全資子公司上海旻艾,上海旻艾營(yíng)業(yè)收入和凈利潤(rùn)增長(zhǎng)要得益于半導(dǎo)體行業(yè)的復(fù)蘇,尤其是高端芯片和高可靠性芯片測(cè)試需求的增加,車(chē)規(guī)級(jí)芯片的測(cè)試量及測(cè)試收入占比提高,大幅改善了產(chǎn)品結(jié)構(gòu)與毛利額。同時(shí),上海旻艾通過(guò)合理調(diào)配資源,實(shí)施精細(xì)化管理策略,挖潛增效,有效降低了運(yùn)營(yíng)成本,進(jìn)一步提升了盈利能力。

11月3號(hào)大港股份宣布全資子公司上海旻艾9000萬(wàn)元增資艾科集成,有利于公司進(jìn)一步聚焦測(cè)試主業(yè),在集成電路測(cè)試領(lǐng)域客戶資源、技術(shù)積累、產(chǎn)能布局等方面形成良好的協(xié)同效應(yīng),深化與核心客戶的戰(zhàn)略合作與綁定,加強(qiáng)在研發(fā)、產(chǎn)品、市場(chǎng)等方面的深度融合,促進(jìn)公司集成電路測(cè)試業(yè)務(wù)的增長(zhǎng),擴(kuò)大公司在測(cè)試市場(chǎng)規(guī)模和競(jìng)爭(zhēng)力,對(duì)公司的長(zhǎng)遠(yuǎn)發(fā)展具有重要意義。

利揚(yáng)芯片的業(yè)績(jī)表現(xiàn)尤為值得關(guān)注,2025年前三季度公司實(shí)現(xiàn)凈利潤(rùn)75.47萬(wàn)元,較2024年同期的虧損1219.86萬(wàn)元成功扭虧為盈,凈利潤(rùn)同比增幅達(dá)106.19%,充分體現(xiàn)出公司經(jīng)營(yíng)狀況的實(shí)質(zhì)性改善。其中第三季度,公司營(yíng)業(yè)收入為1.59億元,同比上升23.2%;歸母凈利潤(rùn)自去年同期虧損375萬(wàn)元成功扭虧,實(shí)現(xiàn)歸母凈利潤(rùn)782萬(wàn)元;扣非歸母凈利潤(rùn)自去年同期虧損402萬(wàn)元成功扭虧,實(shí)現(xiàn)扣非歸母凈利潤(rùn)485萬(wàn)元。這一季度實(shí)現(xiàn)了單季度歷史新高的營(yíng)業(yè)收入,一方面是由于部分品類(lèi)延續(xù)去年旺盛的需求和部分存量客戶終端需求好轉(zhuǎn);另一方面,高算力、存儲(chǔ)、汽車(chē)電子、衛(wèi)星通訊、SoC、特種芯片等新拓展客戶新產(chǎn)品陸續(xù)導(dǎo)入并實(shí)現(xiàn)量產(chǎn)測(cè)試。另外,隨著客戶不斷積累并實(shí)現(xiàn)量產(chǎn),前期布局的產(chǎn)能逐漸釋放,晶圓磨切業(yè)務(wù)收入較上年同期大幅增長(zhǎng)。

華嶺股份是四家公司中唯一仍處于虧損狀態(tài)的企業(yè),2025年前三季度虧損2867.27萬(wàn)元,較2024年同期的虧損1518.43萬(wàn)元進(jìn)一步擴(kuò)大,凈利潤(rùn)同比降幅為88.83%。其中第三季度,公司營(yíng)業(yè)收入為7329萬(wàn)元,同比上升20.7%;歸母凈利潤(rùn)自去年同期虧損1236萬(wàn)元變?yōu)樘潛p1515萬(wàn)元,虧損額進(jìn)一步擴(kuò)大;扣非歸母凈利潤(rùn)自去年同期虧損1441萬(wàn)元變?yōu)樘潛p1575萬(wàn)元,虧損額進(jìn)一步擴(kuò)大。

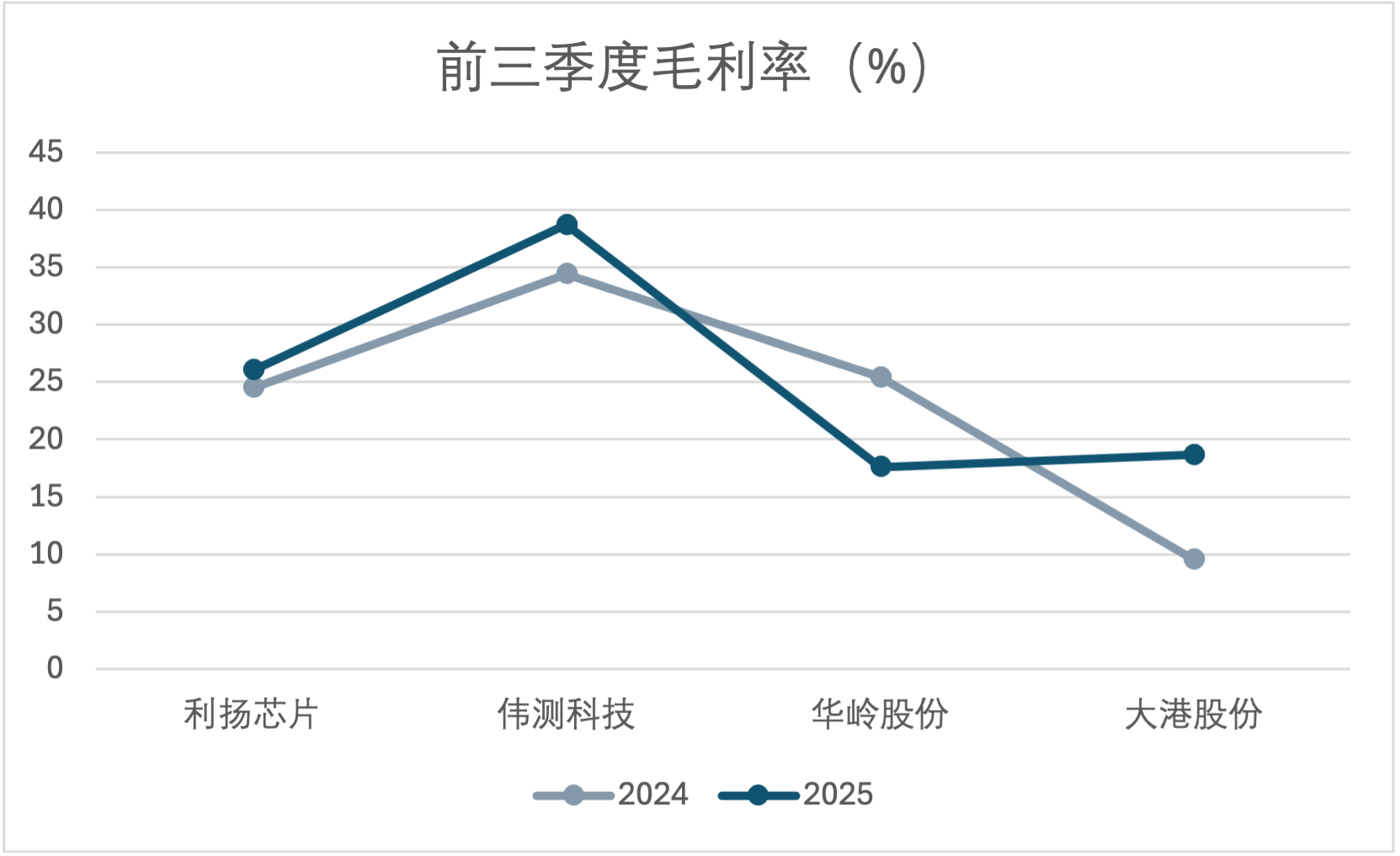

行業(yè)分化在毛利率變化上同樣得到體現(xiàn)。偉測(cè)科技的毛利率從34.38%進(jìn)一步提升至38.68%,維持了行業(yè)領(lǐng)先水平。大港股份的毛利率改善幅度最大,從9.52%提升至18.66%,經(jīng)營(yíng)效率提升明顯。利揚(yáng)芯片毛利率小幅提升至26.02%。而華嶺股份是四家中唯一毛利率下滑的公司,從25.40%下降至17.60%,反映出其在成本控制或產(chǎn)品結(jié)構(gòu)上面臨挑戰(zhàn)。

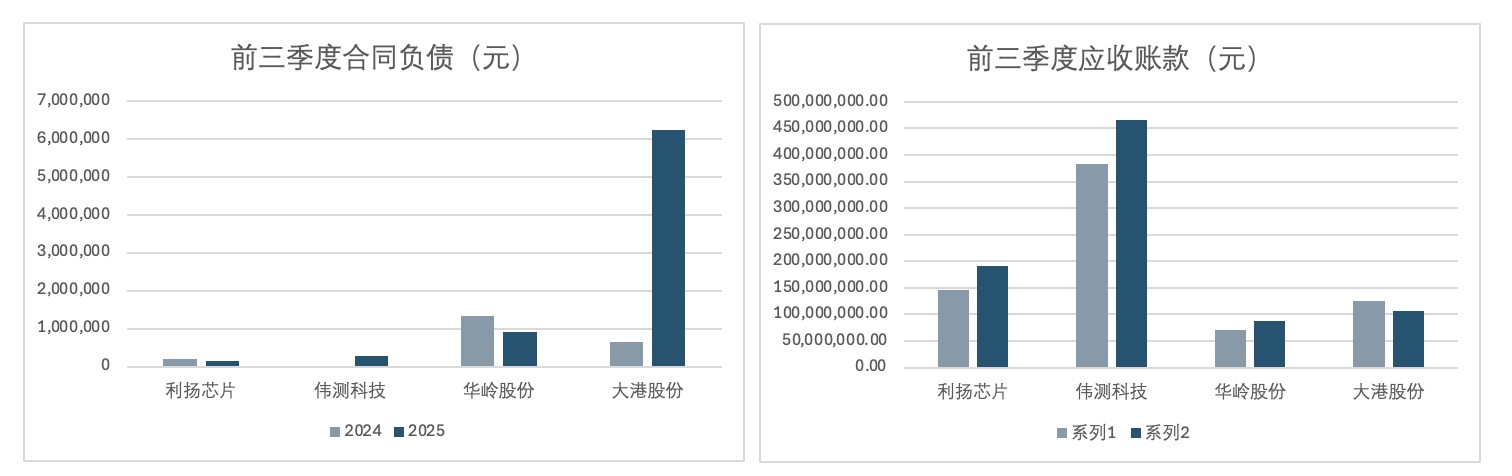

此外,一些前瞻性財(cái)務(wù)指標(biāo)也預(yù)示著未來(lái)的競(jìng)爭(zhēng)格局。合同負(fù)債(主要來(lái)自預(yù)收賬款)在很大程度上反映了公司已簽訂合同、已收款但尚未交付服務(wù)的金額,是觀察企業(yè)未來(lái)短期收入穩(wěn)定性和業(yè)務(wù)活躍度的重要風(fēng)向標(biāo)。前三季度的合同負(fù)債數(shù)據(jù),清晰地勾勒出四家測(cè)試公司在手訂單的巨大差異。

其中,大港股份的表現(xiàn)最為搶眼,其合同負(fù)債從上年同期的63.70萬(wàn)元猛增至622.73萬(wàn)元,實(shí)現(xiàn)了近九倍的爆發(fā)式增長(zhǎng)。這一數(shù)據(jù)清晰地表明,公司在市場(chǎng)開(kāi)拓方面取得了重大突破,可能獲得了來(lái)自大客戶或重點(diǎn)項(xiàng)目的巨額預(yù)付款,為其未來(lái)幾個(gè)季度的營(yíng)收增長(zhǎng)奠定了極高的確定性,這也與其在凈利潤(rùn)和毛利率上的優(yōu)異表現(xiàn)相互印證。

此外,應(yīng)收賬款數(shù)據(jù)則揭示了A股測(cè)試公司增長(zhǎng)質(zhì)量的分化。大港股份是唯一實(shí)現(xiàn)應(yīng)收賬款下降的企業(yè),結(jié)合其合同負(fù)債的暴增,展現(xiàn)出增長(zhǎng)質(zhì)量高、現(xiàn)金流健康的良性循環(huán);而利揚(yáng)芯片與偉測(cè)科技在營(yíng)收擴(kuò)張的同時(shí),應(yīng)收賬款顯著攀升,表明其增長(zhǎng)在很大程度上依賴于賒銷(xiāo),帶來(lái)了潛在的回款與現(xiàn)金流壓力;華嶺股份則在虧損擴(kuò)大、訂單減少的困境下,應(yīng)收賬款反而增加,這進(jìn)一步放大了其經(jīng)營(yíng)風(fēng)險(xiǎn)。這表明,在行業(yè)高景氣的背后,企業(yè)間的財(cái)務(wù)健康度與增長(zhǎng)可持續(xù)性已呈現(xiàn)顯著差異,賒銷(xiāo)驅(qū)動(dòng)的擴(kuò)張模式其潛在風(fēng)險(xiǎn)不容忽視。

展望未來(lái),集成電路測(cè)試行業(yè)在國(guó)產(chǎn)替代與技術(shù)升級(jí)的雙輪驅(qū)動(dòng)下,市場(chǎng)空間依然廣闊。然而,挑戰(zhàn)也與機(jī)遇并存。高端測(cè)試設(shè)備的國(guó)產(chǎn)化、核心技術(shù)的自主可控是行業(yè)必須攻克的課題。同時(shí),消費(fèi)類(lèi)芯片測(cè)試的價(jià)格競(jìng)爭(zhēng)加劇,也逼迫企業(yè)必須向高附加值領(lǐng)域轉(zhuǎn)型。未來(lái),行業(yè)競(jìng)爭(zhēng)格局將走向分層化與專(zhuān)業(yè)化:如偉測(cè)科技這樣的頭部企業(yè)將繼續(xù)向全流程、高可靠性的綜合服務(wù)商邁進(jìn);而其他公司則需在特定細(xì)分領(lǐng)域深耕,形成自身的差異化優(yōu)勢(shì)。