全球“坐二望一”!華海誠科并購衡所華威,改寫環氧塑封料格局

關鍵詞: 華海誠科 衡所華威 半導體封裝材料 企業并購 環氧塑封料

半導體封裝材料龍頭企業華海誠科(688535.SH)收購衡所華威70%股權并募集配套資金事項迎來最新進展。9月1日,上海證券交易所重組委召開2025年第14次并購重組審核委員會審議會議,對本次交易的申請進行了審議,認為符合重組條件和信息披露要求。

此次重組為同行業并購,作為標的的衡所華威,是國內首家量產環氧塑封料的廠商,擁有安世半導體、日月新、意法半導體、安森美、德州儀器等國際半導體企業以及長電科技、通富微電、華天科技、華潤微等國內半導體封測龍頭客戶,同時打入英飛凌、力特、士蘭微等供應體系。據華海誠科回復上交所問詢函顯示,衡所華威分別于2004年、2021年籌劃首發上市,并經歷了一次股權收購——

2024年5月,電子封裝材料上市公司德邦科技(688035.SH)與衡所華威進行接觸;9月20日,浙江永利、紹興署輝與德邦科技簽署《收購意向協議》;21日,德邦科技就簽署《收購意向協議》進行公告。

此后,事態的發展并不順利,德邦科技未能獲得衡所華威控制權。11月2日,浙江永利、紹興署輝向德邦科技出具《終止函》,德邦科技同日公告股權收購意向終止函事項;11月5日,德邦科技與浙江永利、紹興署輝簽訂《收購意向協議之終止協議》(此后,德邦科技轉而尋求收購泰吉諾,繼續深化在半導體封裝材料領域的布局)。

令人意想不到的是,僅6天后,華海誠科突然宣布正籌劃通過現金及發行股份相結合的方式,購買衡所華威100%的股權同時募集配套資金,將該舉措視為“邁向世界級半導體封裝材料企業,實現跨越式發展”之路;11月14日,華海誠科擬以4.8億元取得衡所華威30%股權;26日,華海誠科宣布將通過發行股份、可轉債及支付現金的方式收購衡所華威剩余的70%股權。

盡管無從得知華海誠科與衡所華威的溝通細節,但這樣的速度,兩家公司顯然有著順暢的交流渠道。目前,華海誠科的3位實控人——韓江龍、成興明、陶軍,都曾在衡所華威有過任職經歷,此舉也被外界調侃為收購“前東家”。其中,韓江龍于1987年8月~2010年3月歷任副科長、車間主任、副總經理、董事長、總經理;成興明于1986年7月~2010年8月歷任研發工程師、車間副主任、質量部部長、副總工程師、總工程師、副總經理;陶軍于2000年2月~2010年12月任副總經理。2010年,3人從衡所華威離職后創立華海誠科。

時間來到2023年4月4日,華海誠科在上海證券交易所科創板上市。其財報顯示,2023年營收達2.82億元,同比下滑6.70%;歸屬于上市公司股東的凈利潤0.32億元,同比下滑23.26%。2024年營收達3.32億元,同比增長17.23%,歸屬于上市公司股東的凈利潤0.40億元,同比增長26.63%。但今年上半年,華海誠科卻出現“增收不增利”:營收同比增長15.30%的情況下,凈利潤同比下滑44.67%,歸屬于上市公司股東的扣除非經常性損益的凈利潤同比下滑46.56%。

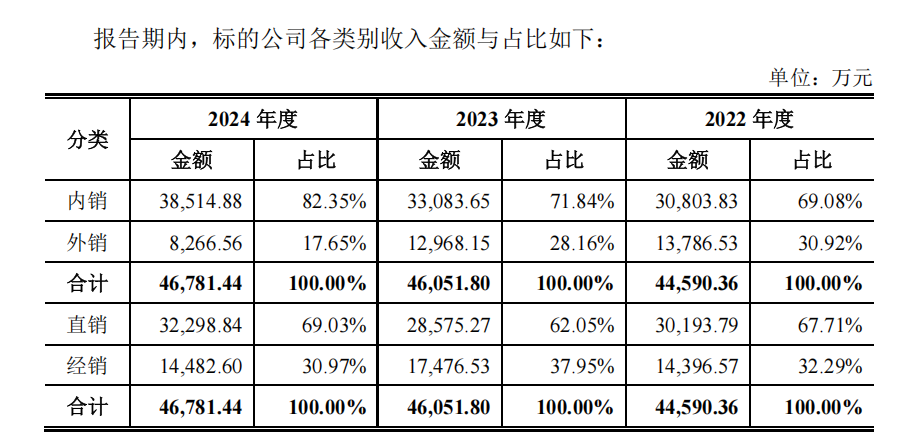

至于衡所華威,2022年、2023年、2024年,分別實現營收4.46億元、4.61億元、4.68億元,凈利潤分別為0.30億元、0.31億元、0.46億元,總體呈增長趨勢。但2022~2024年,其對外銷售情況卻呈下滑態勢,對外銷售金額分別為1.38億元、1.30億元、0.83億元,占比分別為30.92%、28.16%、17.65%,其解釋為受“得克隆相關環保政策的限制”“下游市場周期波動影響”等影響,但由于華海誠科不涉及境外經營,境外銷售比重亦很低,對于衡所華威的外銷應當是較為看重的。

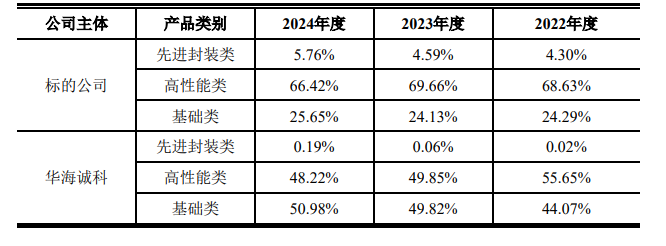

此外,雖然華海誠科、衡所華威的收入結構均以高性能類環氧塑封料為主,但后者產品結構顯然優于前者。2022~2024年度,華海誠科先進封裝類產品比重分別為0.02%、0.06%、0.19%,而衡所華威則分別以4.30%、4.59%、5.76%的比例遠高于華海誠科。

總體而言,兩者在擴大規模和市場份額、供應鏈整合、產線布局優化及整合研發資源等方面具有協同效應,華海誠科有望通過資源共享和優勢互補,整合研發資源、補齊產品矩陣、加速國際化布局,實現業務協同發展。

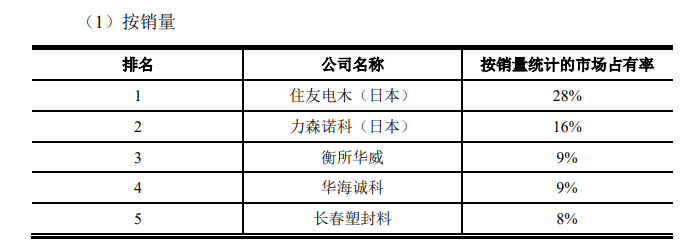

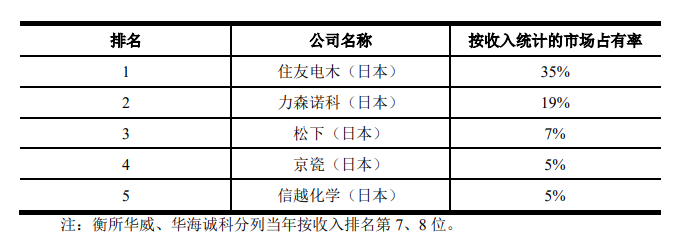

同位于江蘇連云港的兩家企業并購將對全球市場競爭格局產生哪些影響?當華海誠科持有衡所華威100%股權時將發生哪些變化?咨詢公司Prismark今年發布的《2024 Epoxy Molding Compound Summary》報告指向了另一積極面。當前,全球環氧塑封料按銷量統計的市場占有率排名“Top5”:住友電木(28%)、力森諾科(16%)、衡所華威(9%)、華海誠科(9%)、長春塑封料(8%)。

當華海誠科完成對衡所華威的整合,即意味著,其將在全球環氧塑封料市場上超越日本力森諾科,實現“坐二望一”的產業地位。不禁令人想起,2015年,我國封測龍頭長電科技斥資7.8億美元全資收購全球第四大封測廠商新加坡星科金朋,逐步邁入全球前三的往事。

華海誠科亦在公告中指出,本次交易完成后,其在半導體環氧塑封料領域的年產銷量有望突破2.5萬噸,穩居國內龍頭地位,躍居全球出貨量第二位;同時,整合雙方在先進封裝方面所積累的研發優勢,迅速推動高導熱塑封料、存儲芯片塑封料、顆粒狀塑封料(GMC)、FC 用底部填充塑封料以及液體塑封料(LMC)等先進封裝材料的研發及量產進度,打破該領域“卡脖子”局面,逐步實現國產替代,并將生產和銷售基地延伸至韓國、馬來西亞,成為世界級半導體封裝材料企業。

目前觀察,華海誠科的并購整合在產業大背景下已非個例。今年8月以來,國內半導體行業的并購整合案例顯著增多,近20家半導體領域的上市公司公布了并購重組計劃或進展,覆蓋晶圓代工、芯片設計、半導體設備、精密零部件、材料等多個關鍵環節。業內人士表示,半導體行業并購活躍的核心驅動力源于行業景氣度的持續回暖、企業盈利能力的顯著提升以及復雜國際環境下強化本土產業鏈韌性的迫切需求。

盡管一個美好的遠景徐徐鋪開,但并購整合后如何回答“1+1=?”的命題亦令人關注。畢竟,華海誠科也在風險提示中指出,交易完成后,標的資產將納入上市公司管理及合并范圍,上市公司的業務規模、人員等將進一步擴大,也將面臨經營管理方面的挑戰。